「老後破産」——それは一部の人だけの問題ではなく、今や誰にでも起こりうる“現実”です。

収入の減少、住宅ローンの残債、子への支援、そして思うように貯蓄ができていない…そんな状況が積み重なり、気づけば老後資金が底をつく人が多いのです。

この記事では、老後破産しやすい人の特徴を解説し、生活保護に頼らず、資産を守りながら安心して暮らすための具体的な対策や管理方法をご紹介します。

収支の見直し、固定費の削減、相談先の活用まで、誰でも実践できる方法を網羅しました。読了後には「何をどう始めればいいか」が明確になり、自分の老後を自分で守る力が身につきます。

- 老後破産しやすい人の共通する特徴

- 老後破産を防ぐための具体的な対策と方法

- 生活保護に頼らず暮らすための準備と管理術

- 資産を守りながら安心して生き抜くための考え方

動画で記事内容を知りたい方は ↓↓こちら↓↓

🧾 老後のお金の不安を「数字で可視化」したい方へ

👩💼 お金のことを「優しく学び直したい」方へ

老後破産を防ぐために50代が今から知っておくべきこと

老後破産は突然やってくるわけではなく、日々の選択や準備の積み重ねで避けられます。

50代から始めるちょっとした意識と行動の変化が、老後の安心に大きくつながります。

老後破産は誰にでも起こりうる時代です。

でも、50代から備えれば、避けられる可能性が高いですよ。

- 老後破産しやすい人の特徴

- 老後破産後の生活の現実

- 妻に多い老後リスクとは

- 実例で知る老後破産の原因

- 生活保護とその末路

- 老後破産の発生割合

老後破産を防ぐためには、まずどんな人が破産しやすいのかを知ることが大切です。

次に、破産した場合どんな生活になるかを知り、自分の暮らしをどう守るか考えましょう。

では、老後破産を防ぐために必要な知識を順番に見ていきます。

老後破産しやすい60代の共通点とは?

- 貯蓄が少なく、生活費の管理が曖昧

- 定年後も住宅ローンの返済が残っている

- 公的年金以外の収入源がない

- 子供や家族への金銭的支援が継続している

60代になると、多くの人が定年退職を迎えます。現役時代と比べて収入が大きく減るため、生活費や医療費、固定費の支払いが生活を圧迫することが少なくありません。このとき、貯蓄や資産の準備が不十分なまま生活レベルを落とさず維持しようとすると、老後破産のリスクが一気に高まります。

実際、下記表の通り、中央値は老後の資産として十分な金額とは言えず、老後破産のリスクが多くの世帯にあることがわかります。

| 平均値 | 中央値 | |

|---|---|---|

| 60歳代単身世帯 | 1,468万円 | 210万円 |

| 60歳代二人以上世帯 | 2,026万円 | 700万円 |

| 70歳代単身世帯 | 1,529万円 | 500万円 |

| 70歳代二人以上世帯 | 1,757万円 | 700万円 |

特に共通して見られるのは、住宅ローンの返済が60代に入っても終わっていないケースです。定年後の収入で毎月の返済を行うことは難しく、退職金や貯蓄を取り崩して返済する結果、生活資金が枯渇するという流れが多いです。

また、子供や孫の教育費や仕送りを続けている家庭もあり、「支出が想定以上に多い」という状況が破産へと繋がる共通点となっています。

事実、60代で住宅ローンの返済が終わっていない人の割合は、主な調査によると18.6%、つまり約5人に1人が60代でも住宅ローンを抱え、平均733万円、中央値120万円のローン残高になります。

| 指標 | 数値・割合 |

|---|---|

| 60代で住宅ローン残っている割合 | 約18.6%(約5人に1人) |

| 60代の平均残高 | 733万~920万円 |

| 60代の中央値 | 120万円 |

さらに、保険の見直しがされていない、無駄な契約を続けていることも、老後資金を圧迫する要因の一つです。60代での老後破産は、突発的な支出ではなく、日常の固定的な支払いの積み重ねによって起こることがほとんどです。

50代のうちから、必要な支出と不要な支出を分けて整理し、収支のバランスを意識することが大切です。生活の中での「見直し方」こそが、老後破産を防ぐ最大の方となります。

💬 「意外と他人事ではない…」

自分もローンが残っていると不安になる。今からでも間に合うなら、どこをどう減らせるのか知りたい。

老後破産したらどうなる?考えられる生活の変化

- 住宅の喪失や転居、住環境の悪化

- 生活保護や社会制度への依存

- 医療費・介護費が支払えない

- 精神的な不安・孤立感の増加

老後破産に陥ると、最も影響が大きいのは「住まい」と「健康」へのダメージです。住宅ローンが返済できずに住まいを手放す、あるいは家賃が払えずに安価な住宅へ転居せざるを得なくなるケースが多く見られます。このとき、高齢者の生活環境が悪化し、健康にも影響が及ぶことは珍しくありません。

また、医療費や介護費など、加齢とともに増える支出に対応できなくなるのも大きな問題です。持病の通院、突発的な入院費などが払えずに適切な医療が受けられないリスクもあります。

いずれ生活保護の申請を検討することになりますが、生活保護を受けるためには資産や持ち家を手放す必要があるケースが多く、心理的なハードルも大きいです。社会との接点を失いがちになり、孤立感や不安が増すことも避けられません。

| 令和5年現在 | 東京都区部等 | 地方郡部等 |

|---|---|---|

| 高齢者単身世帯(68歳) | 月7万7,980円 | 月6万8,450円 |

| 高齢者夫婦世帯(68歳・65歳) | 月12万2,460円 | 月10万8,720円 |

最低生活費となる生活扶助基準額(食費や被服費・水道光熱費など)の金額の例は上記のとおりです。

生活保護は自治体の福祉事務所に相談して、手続きをおこないます。支給される保護費は、年齢や世帯の人数等によって定められた最低生活費から年金等の収入を差し引いた金額です。

生活費のコントロールがうまくできていれば防げたかもしれない、という後悔を口にする人も多く、老後破産は「突然起きる」よりも「じわじわ進行する」という性質があります。

このように、老後破産の先には、想像以上に厳しい現実が待っていることを理解し、まだ働けるうちから支出の見直しや制度の活用方法を学ぶことが大切です。

💬 「それは避けたい…」

住宅や医療まで失うのは本当に怖い。今のうちに制度や相談先を調べておこう。

妻に見られる老後破産のリスク特徴とは

- 家計を夫に任せきりで金銭感覚が把握できていない

- 退職後に収入がゼロになり、再就職も難しい

- 保険や貯蓄の管理を十分にしていない

- 子供や孫への支援を優先して自分の生活が圧迫される

女性は男性より平均寿命が長く、長期間の老後生活を一人で送る可能性が高いという特徴があります。しかし、多くの妻が現役時代に家計管理を夫に任せきりにしていた場合、老後に必要な生活費や資産の把握が不十分なまま年金生活に入ってしまうことが少なくありません。

また、専業主婦やパート勤務だった女性の場合、自身の厚生年金が少ないため、収入源は国民年金か夫の年金に依存する傾向があります。そのため、夫の退職や万が一の死亡後、生活費の維持が難しくなりやすいのです。

さらに、家族や子供への出費がかさむケースもあり、孫への支援やイベントへの出費が続くことで、自分の老後資金を減らしてしまうことがあります。保険の契約状況を把握していない、あるいは高額な保険を継続している場合も、無駄な固定費となってしまうリスクがあります。

こうした背景から、妻自身が老後破産を回避するには、金銭面での自立意識と情報収集が不可欠です。60代になる前から「お金の流れを把握する」「支出を減らす」など、具体的な管理方法を学ぶことが重要です。

💬 「私も当てはまるかも…」

気づけば家計は夫任せだった。これからは私も“備えの主役”にならなければと思った。

妻が老後破産を回避するためにできる具体策

| 対策項目 | 具体的な行動内容 | ポイント |

|---|---|---|

| 家計の見える化 | 家計簿アプリを活用(例:マネーフォワード)・月1回夫婦で支出確認 | 支出の傾向を把握しムダを削減 |

| 生活費の基準設定 | 固定費と変動費に分類・不要な支出の見直し(保険・通信費など) | 「どこを減らせるか」を明確にする |

| 金融リテラシーを学ぶ | 市区町村の無料講座やFPセミナーに参加・年金や医療制度を理解する | 公的制度を知れば無駄な不安が減る |

| 自分名義の資産管理 | 口座や保険証券を自身で管理・資産リストを共有・保管する | いざという時に慌てないための備え |

| 50代からの準備 | 働ける今のうちに支出の見直しを実行・少しずつ貯蓄や対策を始める | 早めの行動で余裕ある老後設計が可能 |

👩💼 お金のことを「優しく学び直したい」方へ

今後の生活設計をどう描いていけばいいのか、不安を感じるのはあなただけではありません。

年金・家計・ローン・資産…さまざまな不安をプロに“体系的に”相談できる無料マネーセミナーが、今注目を集めています。

「誰にも相談できなかったお金の不安が、スッと軽くなった」

そんな声も届いています。

女性限定・初心者向け・しつこい勧誘なし。

実例でわかる体験談:破産に至った人たちの選択

- 毎月の生活費が年金収入を上回っていた

- 貯蓄が思うように増えなかった

- 子供や家の支出を優先し過ぎた

- 健康を崩して収入が途絶えた

老後破産に至る人々の背景には、日常の中に埋もれた「選択ミス」があります。特別な浪費をしていたわけでも、裕福な生活をしていたわけでもありません。それでも破産に至った実例を見てみると、生活費と収入のバランスを軽視していたことが大きな原因となっていることがわかります。

ある夫婦の例では、定年後も住宅ローンが残っており、夫の退職金を一括返済に使った結果、老後資金がほとんど残らなかったそうです。年金だけでは生活費がまかないきれず、やむを得ずカードローンに頼るようになり、気づけば月々の返済が生活費を圧迫する状態に陥っていました。

また、別の例では、子供の結婚資金や孫への贈与を優先した結果、自分たちの生活を削る形となり、医療費や日用品すら満足に賄えない状態になったとのこと。支援することが“親の務め”と信じていたものの、実際は自分たちの生活が危機的な状況になっていたことに後から気づいたそうです。

このような実例に共通しているのは、「今の生活はまだ何とかなる」と思いながら支出を続けていたことです。破産という結果は、突発的ではなく、じわじわと進行していたのです。

💬 「うちも危ういかも…」

特別な無駄遣いをしていないのに、残高が減る一方。今から生活費の管理を始めます。

老後破産を回避するには、「これくらい大丈夫だろう」という思い込みを捨て、現実的な収支の見直しと、支援や制度を利用する柔軟性が求められます。

結局のところ、支出が管理できずに、気付かないうちにお金がなくなって老後破産することがあります。

65歳代以上無職世帯の平均消費支出とその内訳は以下のとおりです。一度ご自身の家計と比較してみてください。

| 65歳以上夫婦のみ無職世帯 | 65歳以上単身無職世帯 | |

|---|---|---|

| 消費支出額 | 23万6,696円/月 | 14万3,139円/月 |

| 食料 | 28.6% | 26.2% |

| 住居 | 6.6% | 8.9% |

| 光熱・水道 | 9.6% | 10.3% |

| 家具・家事用品 | 4.4% | 4.2% |

| 被服及び履物 | 2.1% | 2.2% |

| 保健医療 | 6.6% | 5.7% |

| 交通・通信 | 12.2% | 10.2% |

| 教養娯楽 | 9.0% | 10.1% |

| その他の消費支出(うち交際費) | 20.9%(9.6%) | 22.3%(12.5%) |

生活保護を選んだ人の悲惨な末路とその理由

- 持ち家を手放す必要があった

- 家族や近所との関係が気まずくなった

- 制限の多い生活に強いストレスを感じた

- 心身の健康を大きく損なった

高齢になってから生活保護を受けるというのは、精神的にも肉体的にも非常に大きな負担を伴います。特に「周囲からどう見られるか」「家族に迷惑をかけていないか」といった不安は、受給者の生活の質を大きく下げる要因になります。

ある高齢男性の例では、持ち家を売却しなければ生活保護が受けられないという状況に直面し、長年住み慣れた地域から離れることになりました。新しい住居では知人もおらず、日常会話が減ったことで、精神的に落ち込むことが多くなったそうです。

また、生活保護を受けたことを知った親戚との関係が悪化し、「あの人はもう自立できない人なんだ」といったレッテルを貼られることに苦しんだという声もあります。こうした背景から、生活保護は支援である一方で、孤独や偏見という別の問題を生むこともあるのです。

医療費の一部免除や最低限の生活支援は受けられますが、自由に使える費用が少ないため、趣味や交際費が制限され、日々の楽しみが減っていく感覚も強くなるようです。これにより、生活のモチベーション自体が落ち込み、体調を崩すという悪循環に入る人も少なくありません。

💬 「そこまで追い込まれたくない…」

いざという時の制度だとわかっていても、自分の人生は自分で守りたいと思いました。

ケース1:持ち家を失い、地域のつながりも失った男性(69歳)

東京都在住の69歳男性は、年金額が月7万円台と少なく、老後資金も底をつき、生活保護を申請しました。しかし、生活保護を受けるには「持ち家を売却すること」が条件。やむなく築30年の自宅を手放し、家賃の安い郊外に引っ越しました。

その結果、近所付き合い・友人関係もすべて途切れ、日々の会話も激減。「誰とも話さない日が増えた」と本人は語り、半年後にはうつ症状が悪化し通院が必要に。

回避のポイント:

・早めに家計の見直しとリバースモーゲージなどの制度活用を検討

・地域包括支援センターでの無料相談を利用し、移住以外の選択肢を探る

・生活保護以外の支援制度(住居確保給付金など)を早期に調べる

ケース2:生活保護がきっかけで家族関係が崩れた女性(66歳)

パートを辞めた後、病気が重なり無職となった66歳の女性。預貯金もなく、息子に頼ることもできず、生活保護を受給。しかしその後、親戚に知られ「自立できない人」扱いを受けるようになり、孫との関係も疎遠に。

「援助を求めたのではなく制度を使っただけなのに」と悔しさを語るが、心ない言葉が精神的に大きな傷になっていたという。

回避のポイント:

・生活保護に至る前に、親族との関係や支援の意向を事前に確認しておく

・公的支援を活用する際、地域の支援員やケースワーカーに相談して「プライバシー配慮」を求める

・社会的孤立を防ぐために、シニア向けサロンやコミュニティ活動に接点を残す

ケース3:自由のない生活で心身のバランスを崩した夫婦世帯(68歳・65歳)

年金収入が合算で月10万円程度の高齢夫婦。貯蓄が底をつき、生活保護を受けることに。医療費や家賃の補助はあったが、交際費・趣味・外食は完全に制限され、「生きがい」が急速に減少。

毎月の収支は帳尻が合っても、心の余裕がなくなり、夫婦ともに不眠や体調不良が続いた。医師からは「ストレス起因の体調悪化」と診断されたという。

回避のポイント:

・収入が年金のみになる前に、支出の固定費を削減(保険・通信・家賃見直し)

・趣味や小さな楽しみを残すための「月5,000円自分予算」を確保する意識を持つ

・自治体のシニア向け低額レクリエーションや福祉制度を積極的に活用

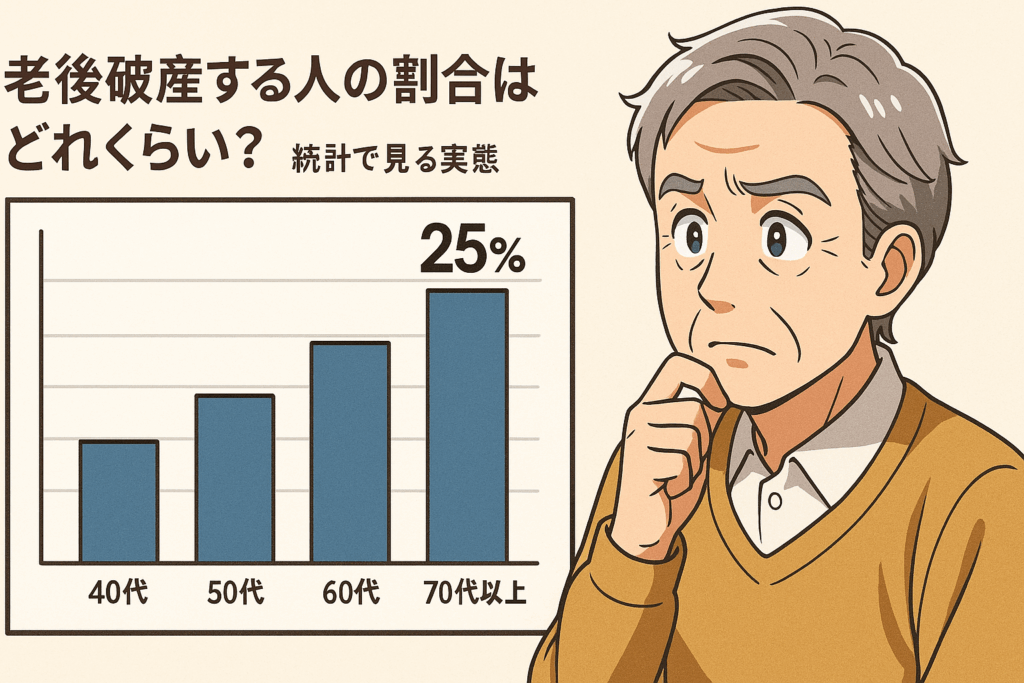

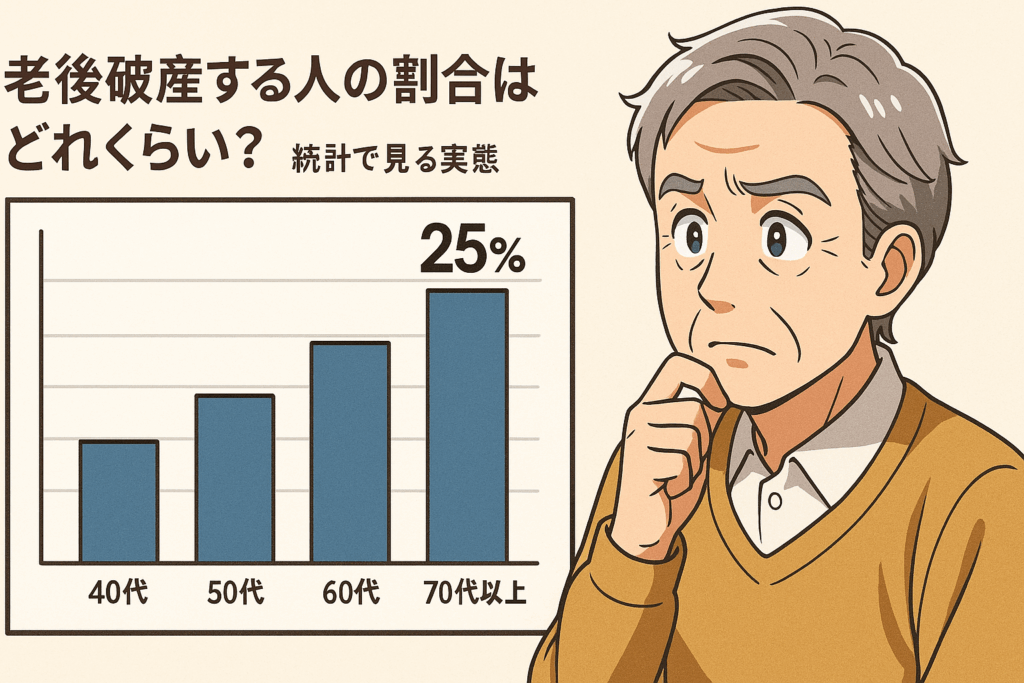

老後破産する人の割合はどれくらい?統計で見る実態

- 高齢者の自己破産は全体の約20%以上

- 無職や年金生活者が多くを占める

- 住宅ローン・医療費の支払いが主な要因

- 単身世帯の割合が高い傾向にある

| 年代 | 2020年調査 | 2017年調査 | 2014年調査 | 2011年調査 | 2008年調査 |

|---|---|---|---|---|---|

| 60歳代 | 16.37% | 16.40% | 18.71% | 17.50% | 12.54% |

| 70歳代以上 | 9.35% | 7.51% | 8.63% | 5.02% | 3.93% |

日本の自己破産件数において、60代以上の高齢者が占める割合は年々増加しています。司法統計によると、自己破産の全体数のうち25%以上が60歳以上の人々で構成されています。(上記表の16.37%+9.35%=約25%)

これはつまり、4人に1人以上が「老後破産」の現実に直面しているということです。

この背景には、年金だけでは生活が成り立たない構造的な問題があります。特に単身高齢者や無職の人は、収入の固定化と支出の流動性のギャップに苦しんでいることが多いです。毎月の生活費、保険料、住宅ローンの返済、突発的な医療費などが重なれば、簡単に破産状態に陥ってしまうリスクが高まります。

また、現役時代の収入が低く、十分な退職金や貯蓄を準備できなかった人ほど、老後破産の可能性が高まります。老後資金の平均が2,000万円必要とされる中で、それを満たせる人は限られているのが現実です。

単純に「節約すればよい」というレベルではなく、老後の生活そのものの設計や社会制度との向き合い方が問われているのです。そのため、破産件数の推移は、高齢者の生活の質や制度の限界を示す重要な指標でもあります。

このように統計を見ることで、「自分は大丈夫」と思っていた人でも、実はごく身近に起きうる問題であることが実感できるでしょう。

💬 「想像より多かった…」

老後破産ってもっと少数の話だと思ってた。今のうちに家計を見直してみようと思います。

老後破産を避けるために50代から実践すべき対策とは

老後破産を防ぐためには、50代から「備える行動」を始めることが大切です。

気づいたときには遅い老後の危機も、早めの対策で避けることができます。

老後破産は「防げる災難」です。

50代からの準備がその未来を大きく変えます。

- 老後破産を防ぐ具体的な方法

- 資産の守り方と使い方

- 生活費を減らす工夫と順番

- 考え方にある落とし穴

- 子供に迷惑をかけない生活

- 保険と支出の見直し効果

老後破産のリスクは、年齢や収入ではなく「準備不足」から生まれます。

では、50代からできる現実的な対策を見ていきましょう。

老後破産を防ぐための現実的な対策とその方法

- 収支の見える化で無理のない生活設計を

- 保険やローンを見直し、固定費を軽減

- 社会制度の利用も積極的に検討

- 万が一の事態に備える柔軟な対応力

老後破産を避けるためには、「生活レベルを落とすこと」よりも、自分の家計を正確に把握し、ムダを見直す姿勢が必要です。特に重要なのは、毎月の支出がいくらあり、それに対してどの程度の収入が確保できるかを整理することです。生活費が年金額を上回っていれば、それだけで資産は目減りしていきます。

まずは、住宅ローンや生命保険の見直しが対策の第一歩です。ローンの繰上げ返済や借り換えを検討したり、保険の保障内容を現在の状況に合わせて減額することで、固定費の軽減が可能になります。老後は「大きな保障」よりも「小さな負担」を優先する考え方が有効です。

次に、公的制度や支援サービスの活用も視野に入れるべきです。高齢者向けの医療費補助や住宅支援、介護予防制度など、知られていない制度も多くあります。情報不足によって損をしているケースは少なくありません。

さらに、万が一のためのリスク対応策を考えることも忘れてはいけません。突然の病気や介護が必要になったときに、どうやって生活を維持するか。そのシミュレーションをしておくことで、安心感が生まれます。

老後破産を完全に防ぐ“魔法の方法”は存在しません。しかし、今の生活を見つめ直し、小さな対策を積み重ねることが、破産を遠ざける確実な一歩になるのです。

💬 「やることが明確になった」

不安だけ抱えて何もしないのが一番危ない。今日から家計簿をつけてみようと思います。

✅ 家計見直しポイント診断リスト

当てはまる項目が多いほど、老後破産リスクを軽減できる対策が必要です。

| チェック項目 | 内容 |

|---|---|

| □ 毎月の支出額と収入額を具体的に把握している | 支出が年金を上回っていないか、可視化できていますか? |

| □ 保険の保障内容を5年以上見直していない | 今のライフステージに合った保険内容になっていますか? |

| □ 住宅ローンの返済年数・残債を把握している | 退職後も支払いが続く場合、返済計画は現実的ですか? |

| □ 固定費(通信費・光熱費・サブスク等)の見直しを年1回以上行っている | 毎月「なんとなく払っている支出」がありませんか? |

| □ 公的制度や地域支援サービスの情報を知っている | 高齢者向けの支援制度を活用できていますか? |

| □ 病気・介護などの「もしも」の備えをしている | 介護・入院などの急な出費への備えはありますか? |

| □ 趣味や交際費など“楽しみ”の支出も把握している | 削りすぎず、メリハリのある支出管理ができていますか? |

| □ 預貯金や資産を取り崩す時期とペースを計画している | 資産寿命が「自分の寿命」を超える見込みはありますか? |

| □ 老後の生活イメージ(理想と現実)を家族と共有している | パートナーや子供と将来設計について話し合えていますか? |

| □ 家計について相談できる専門家・窓口を知っている | 自分ひとりで抱え込んでいませんか? |

🔍 活用方法のヒント

- 7個以上チェックがついた方は…

→「ある程度準備が進んでいる」状態ですが、制度や支出の再点検を年1回は行いましょう。 - 4〜6個の方は…

→ 老後資金が減っていく「見えない穴」が存在する可能性あり。特に固定費と保険の見直しを早めに行うのが効果的です。 - 3個以下の方は…

→ 老後破産のリスクを抱えている可能性が高め。まずは家計の“見える化”から始め、市区町村の無料相談窓口やFP(ファイナンシャルプランナー)への相談も検討しましょう。

キャッシュフロー表(資金繰り表)やライフイベント表を作成し、85歳・90歳までの収支をシミュレーションしましょう。日本FP協会などが無料で提供するシートやWebツールを活用すると、将来の資金不足を早期に発見できます。

FP関連 無料ツール一覧

| 提供元 | ツール名(主な機能) | 特徴・備考 |

|---|---|---|

| 日本FP協会 | ライフプラン診断 (将来のキャッシュフロー・資産残高シミュレーション) | ご自身のライフイベントや収支を入力して、将来の家計全体を把握できます。 |

| 日本FP協会 | 便利ツールで家計をチェック (家計簿、バランスシート、ライフイベント表など) | PDFやExcel形式のワークシート。FPが実際に使うような本格的なシートで、じっくりと家計を分析したい方におすすめです。 |

| 金融経済教育推進機構(J-FLEC) | ライフプランシミュレーション (公的なライフプランシミュレーション) | 国が提供している信頼性の高いツールです。最新の情報は金融経済教育推進機構(J-FLEC)のサイトで確認できます。 |

🧾 老後のお金の不安を「数字で可視化」したい方へ

保険料は「見直し効果」がすぐに実感しやすい支出のひとつ。

もし今、「このままでいいのかな?」と感じた方へ。

プロの視点で、あなたの保険が“払い過ぎ”かどうか、無料で診断してくれるサービスがあります。

リスクを減らす資産の守り方・活かし方

- 貯蓄と投資のバランスを見直す

- 長生きリスクを踏まえた資産管理

- 預貯金の使い方と引き出す順番

- 詐欺・悪質商法からの資産防衛策

資産を守るには、ただ貯めるだけでは不十分です。むしろ、どう使い、どう維持するかにこそ工夫が求められます。多くの人が、貯金があれば安心だと思いがちですが、インフレや予期せぬ医療費、長寿リスクに対応するには戦略的な運用が必要です。

まず、現金や預金だけに頼るのではなく、定期預金、個人年金、国債などの分散管理が基本です。中でも、「使わないお金」と「使う予定のお金」を分けておくことで、必要なときに焦らず対応できます。たとえば、3年以内に使う資金は現金で保有し、それ以降の資金は保全性の高い商品に回すといった考え方が有効です。

また、高齢者を狙った金融詐欺や悪質な営業も大きなリスクとなります。特に、「老後資金が2倍に増える」などといった謳い文句に注意が必要です。資産を守るには、知識と警戒心の両方が必要です。

さらに、家族間で資産の情報を共有することもポイントです。急な入院や認知症発症などで本人が管理できなくなった場合、何も知らない家族が混乱することがあります。事前に資産の所在、契約情報、口座などをまとめた「財産ノート」を作っておくと、資産の凍結や無駄な出費を防げます。

資産は使うためのものです。ただし、使う順番と管理方法を間違えると、老後の安心は簡単に崩れてしまいます。リスクを減らすことは、「守り」だけでなく、「安心して使える仕組み」を整えることでもあります。

💬 「資産の見直し、やらなきゃ」

金融機関の言いなりじゃダメですね。家族にも話しておく大切さを感じました。

❶ 事例:資産を「使うお金」と「守るお金」に分けた65歳男性のケース

背景: 退職金1,500万円を一括で受け取ったが、「全額を銀行預金に置いておけば安心」と考えていた。

やったこと:

- 生活費3年分(約300万円)を普通預金に確保

- 500万円を定期預金や、200万円を個人向け国債へ

- 残り500万円はすぐ使わない資金として四半期配当の高配当ETFに分散配置

なぜ良いのか?

→ 目的別にお金を分けることで、必要なときに取り崩しやすく、残りは安全に運用。

生活費を確保しながら資産を守る「精神的安心感」も得られた。

どうすべき?

→ 老後資金は「貯め方」よりも「使い方の設計」が重要。

まずは、近い将来に使う資金を先に確保し、それ以外はリスクの低い商品に回す発想を持ちましょう。

❷ 事例:詐欺対策を徹底した70代女性のケース

背景: 「未公開株で老後資金が倍に」という電話に興味を示していた70代女性。

やったこと:

- 地域の金融消費者センターで「投資詐欺事例セミナー」に参加

- 家族と一緒に通帳・保険・証券口座の内容をチェック

- 電話の録音機能をONに設定、不審な勧誘は家族に相談

なぜ良いのか?

→ 高齢者がターゲットになりやすい投資詐欺から自衛できた。

「相談する」体制を整えたことで、万が一の判断ミスも防げるように。

どうすべき?

→ 「怪しい話は家族に確認」をルールに。

また、通帳・契約書の所在は1ヶ所にまとめ、財産ノートの作成もおすすめ。

金融機関からの連絡も、いったん持ち帰るクセを。

❸ 事例:親子で資産共有した60代夫婦のケース

背景: 認知症対策に不安があった60代のご夫婦。「自分たちに何かあったら…」と心配していた。

やったこと:

- 自宅の登記・保険・年金・預金口座を一覧にまとめ、子供に渡した

- 家族信託や任意後見制度について事前に司法書士へ相談

- 財産ノートを定期的にアップデートし「どこに何があるか」を共有

なぜ良いのか?

→ 本人が判断できなくなった場合も、家族が円滑に手続きできる環境を作れた。

相続トラブルや資産凍結を未然に防ぐ備えに。

どうすべき?

→ すぐに「財産ノート」または「資産一覧表」を紙でもデジタルでもよいので作成。

毎年1回は見直し、誰がどう管理するかを家族で共有しておくことが鍵です。

💬「貯金がある=安心」ではないんですね。

どう使うか、誰が把握しているかを考えないと、いざという時に守れない。見直すきっかけになりました!

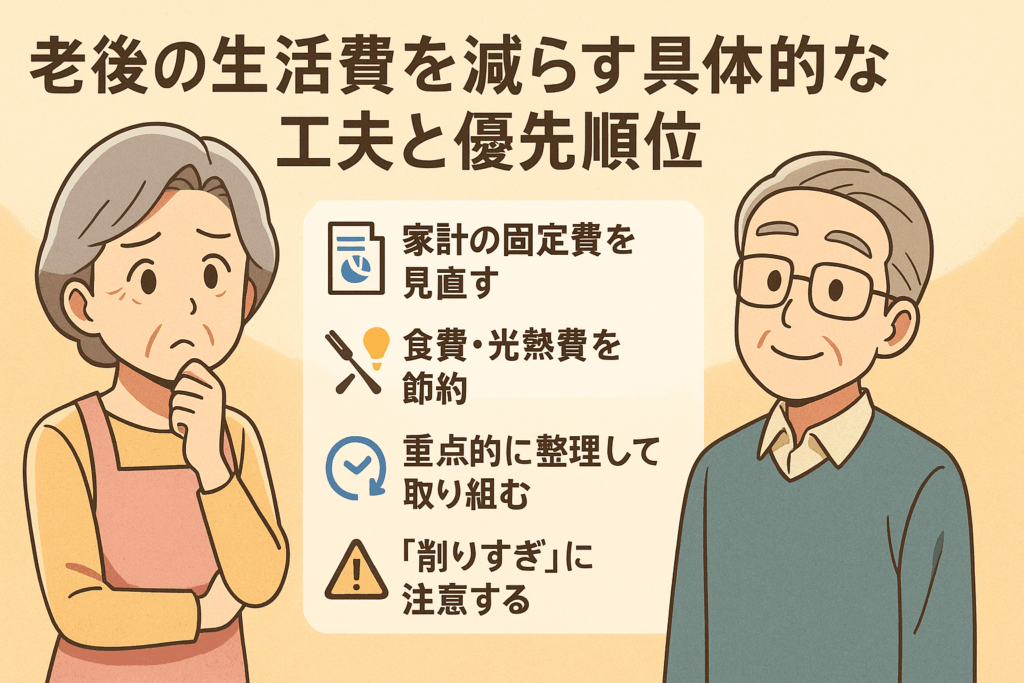

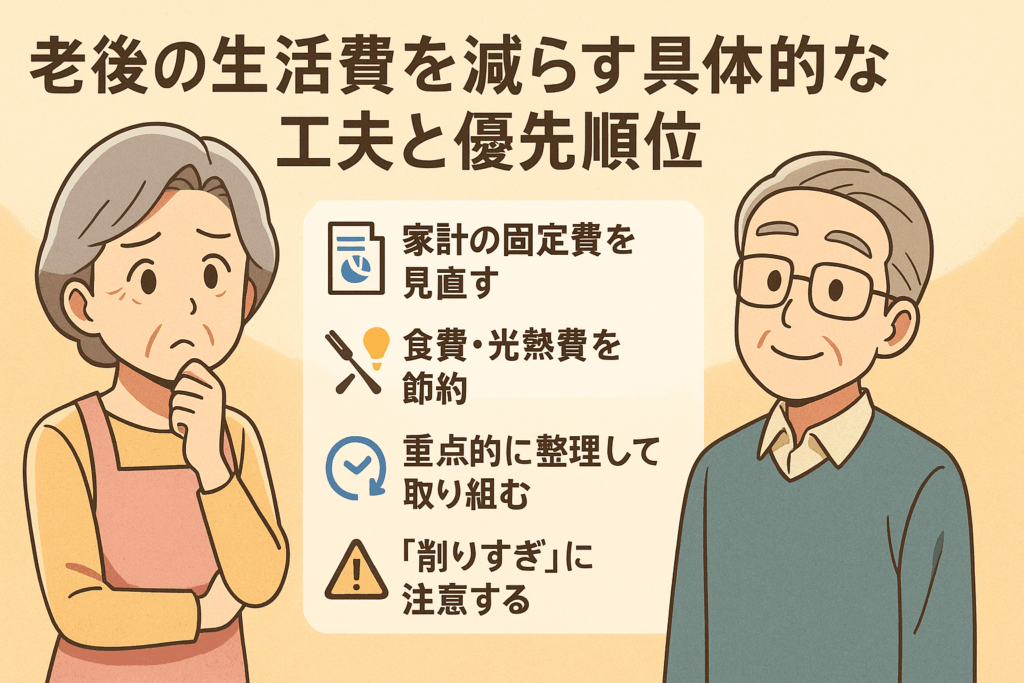

老後の生活費を減らす具体的な工夫と優先順位

- 家計の固定費を重点的に見直す

- 食費・光熱費の工夫で月数千円の差が出る

- 見直しやすい順に整理して取り組む

- 「削りすぎ」は逆効果、メリハリが大事

老後の生活費を減らすには、無理な節約よりも“工夫と順序”が重要です。最初に手をつけるべきは、毎月必ず出ていく「固定費」の見直しです。たとえば、通信費、保険料、サブスクリプションなどは見直すだけで数千〜1万円以上の節約になるケースもあります。

特に保険料については、加入している保障内容が今の生活に本当に必要なのかを点検することが大切です。現役時代には必要だった死亡保障が、老後には過剰になっていることもあります。医療費や介護に備えたいなら、掛け捨て型や共済への切り替えも一つの選択肢です。

次に着目したいのが、食費と光熱費です。まとめ買いや食材の冷凍保存、LED照明の導入、エアコンの温度設定の工夫など、毎日の小さな行動が月単位で見れば大きな差になります。

また、費用削減の取り組みには優先順位が必要です。削減効果が高く、負担の少ないものから取り掛かることで、無理なく継続できます。生活レベルを一気に下げようとするとストレスが溜まり、逆に生活の満足度が下がってしまうこともあるため注意が必要です。

「無理なく、でも確実に支出を抑える」。そのためには、“何にどれだけ使っているか”を把握し、可視化することが最初の一歩です。収支が見えるようになると、自然と支出にも意識が向くようになります。

💬 「50代が大事」

50代は子育てや住宅ローンが一段落しやすく、老後資金を積み上げる“最後の貯め時”です。今がラストスパートと考え、毎月の貯蓄額を最大化する意識を持ちましょう。

▷ 老後の生活費 見直しチェック表

| 項目 | 見直す理由 | 平均支出の目安 | 見直しのヒント |

|---|---|---|---|

| 保険料(生命・医療) | 死亡保障が過剰なことが多く、老後は医療中心に切替が必要 | 月1.5〜2万円 | 掛け捨てや共済へ変更、保障内容を縮小 |

| 通信費(スマホ・ネット) | 格安プランへの変更で大幅な削減が可能 | 月1.5〜2万円 | 格安SIM・不要オプション解約・固定電話の見直し |

| サブスク・月額サービス | 使っていないサービスが支出を圧迫 | 月3,000〜5,000円 | 一度解約→必要なら再契約でOK |

| 食費 | 自炊・保存活用で大きく変わる | 月6.8万円(高齢夫婦世帯) | まとめ買い・冷凍保存・買い物頻度を減らす |

| 光熱費 | 小さな節約が年間で大きな差に | 月2.5万円 | LED導入・断熱カーテン・温度設定の調整 |

| クレジットカード・口座料 | 使っていないものがムダに | 年1,000〜1万円 | 無料カードに集約、不要なカード解約 |

| 自動車関連費 | 利用頻度が減れば手放す判断も有効 | 年間30万円前後 | カーシェア・公共交通への切替検討 |

| 趣味・交際費 | 削りすぎるとQOL低下、管理が重要 | 月1.5〜3万円 | 優先順位を明確に、“自分予算”を設定 |

老後破産しやすい人の考え方に見られる共通点

- 「なんとかなる」が口ぐせになっている

- 現状の収支を把握せずに生活している

- 老後資金を準備する必要性を後回しにしている

- 周囲と比較して見栄を優先してしまう

老後破産に陥る人の多くは、金銭的な知識や能力に欠けていたわけではありません。むしろ、日々の生活に対する考え方や姿勢が原因となっているケースが目立ちます。

たとえば、「今までなんとかなったから、これからも大丈夫だろう」といった思い込み。このような発想は、将来的な出費を軽視しがちで、結果として無理な支出や準備不足を生んでしまいます。

さらに、家計簿をつけていない、毎月の支出を把握していないといった無関心な態度も共通点として見られます。お金の流れが見えない状態では、節約も対策も打てないため、破産に近づいてしまうのは当然のことです。

加えて、周囲と自分を比べ、「みんなと同じくらいの生活はしたい」と見栄で支出を増やしてしまう方も多くいます。交際費や贈答品、子供や孫への支援などが収入に見合っていなければ、老後資金は確実に目減りしていきます。

このような思考の共通点を持っている人ほど、老後破産のリスクが高まってしまう傾向があります。

早めに意識を切り替え、「備えることは恥ではない」「自分軸で生活する」という考え方を身につけることが、老後の安心を守る一歩となります。

💬 「まさに自分のことかも…」

なんとかなるって思ってきたけど、そろそろ真剣に現実を見ないと。老後は勢いじゃ乗り切れないですね。

事例1:「今までなんとかなった」が通用しなかった定年夫婦の現実

背景・落とし穴

「ずっと普通に暮らしてきたから、これからも大丈夫」——そう思っていたのは、60歳で定年を迎えた会社員の夫と専業主婦の妻。夫婦でしっかり働き、贅沢はしないまでも週末の外食や月1回の旅行を楽しんでいた。「今まで節約してきたんだから、老後くらい気楽に」と、生活レベルを変えずに過ごしていたが、退職金は住宅ローンの残債と子供の結婚資金で大半が消え、年金が出るまでの数年間、毎月の赤字が貯金をじわじわと削っていった。

結果と回避策

1年半後、貯蓄はほぼ半減。老後資金が底をつきかけ、初めて不安を口にしたときにはすでに遅かった。「なぜ生活費を見直さなかったのか」と夫婦で口論になることも増えた。

もし50代のうちに、収入減に備えた「生活費のシミュレーション」や、月5万円の固定費削減(通信費・保険料・旅行費の見直し)をしていれば、貯蓄の持ちは倍以上違ったはず。退職後も「今のまま」を続けるのは、リスクそのものだと気づかされた事例。

事例2:人付き合いが「義務」になっていた元営業マンの失敗

背景・落とし穴

「付き合いは断れない」「今さらランクを落とすのも気が引ける」——60代の元営業マンは、定年後も地元のゴルフ仲間や友人グループとの交際を大切にしていた。体裁を保つために祝儀や会食、ゴルフ代を払い続け、毎月の交際費は5万円超。年金だけでは到底まかなえず、気づけば貯金を切り崩す日々に。それでも「みっともない真似はしたくない」と、支出を減らす判断ができなかった。

結果と回避策

最終的に医療費が急に必要になったとき、預金が足りずカードローンに頼る事態に。借金をしたことを家族に言えず、精神的にも孤立していった。

本来なら、交際費は「月いくらまで」と枠を決めるか、誘いの頻度を調整するだけで月2~3万円は浮かせられた。見栄やプライドに流されず、「身の丈に合った人間関係」を築いていれば、安心して付き合いも続けられたはず

事例3:「家計は夫任せ」だった妻が、夫の病気で突然すべてを背負うことに

背景・落とし穴

専業主婦だった60代女性は、「家計のことは夫が全部やってくれていた」と家計簿すらつけたことがなかった。ところが、ある日夫が脳梗塞で倒れ、意識が戻らないまま入院。保険・口座・資産の場所も分からず、生活費をどうすればよいかすら把握できない状態に陥った。「何も分からない」という現実に、不安と焦りで眠れない日々が続いた。

結果と回避策

子どもに泣きついて緊急資金を借りることになり、「もう少しちゃんとしておいてくれれば…」と距離ができてしまった。

もし50代の段階で、家計の見える化・資産一覧の共有・保険の内容確認をしておけば、パニックにならずに済んだ。共働きでも専業でも、「家族の誰か1人だけに家計を任せる」のは、老後の大きなリスクになる。

子供に迷惑をかけない生き方のすすめと考え方

- 経済的に自立する意思を持つ

- 子供の生活設計と線引きを意識する

- 支援ではなく「助け合い」の考え方を大切に

- 将来に備えた生活設計を明確にしておく

「子供に迷惑をかけたくない」と思う一方で、実際には経済的に頼らざるを得ないケースが年々増えています。しかし、できる限り自立した老後を送るためには、考え方と行動の両方を見直す必要があります。

まず意識すべきは、“親が子供を支える時代”から“お互いに支え合う時代”に変わってきているということです。自分の生活をきちんと管理し、自立している姿を見せることで、子供も精神的に安心できます。

また、援助を受ける場合にも、「これはどこまで子供に負担させてよいのか」というラインをあらかじめ考えておくことが大切です。生活費の全額依存や、住宅ローンの肩代わりなど、長期的な支援は子供世帯の家計にも影響を及ぼします。

老後資金を十分に準備できていないのであれば、生活費や固定支出を早い段階で見直すことが求められます。また、公的支援制度や地域の相談窓口を活用することで、子供に頼らずに済む選択肢が広がります。

「迷惑をかけたくない」という想いは、多くの50代・60代が持っている感情です。だからこそ、今のうちに“頼らない老後”を意識した生活設計を立てていくことが、子供への一番の思いやりなのかもしれません。

💬 「これが本当の親の役目かも」

子供に迷惑かけたくないなら、ちゃんと備えなきゃダメですね。思いやりって、まずは自分の管理から始まる気がしました。

【事例1】「ちょっとだけ貸して」が毎月に…娘の生活を削ってしまった母親

背景:親側の事情

60代の母親は、専業主婦歴が長く、金銭管理は夫任せだったため、年金額や支出の実態に無関心。退職後も“現役並み”の生活レベルを維持しようとし、予算を立てずに毎月赤字に。見栄や意地もあり、家計を見直すことなく「今月だけ貸して」と娘に頼るようになった。

子供側の気持ち・影響

共働きの娘夫婦は「親を見捨てるわけにはいかない」と援助を続けたが、本音では「なぜ計画していなかったのか」と怒りと困惑を抱えていた。教育費が足りなくなり、進学資金の準備も滞るなど、家計に直接的な影響が出始めていた。

【事例2】「医療費が払えない」父の突然の連絡に息子が絶句

背景:親側の事情

68歳の父親は健康に自信があり、「保険は無駄」と60代で医療保険を解約。収入源は年金のみで、長期入院に備えた貯蓄はなかった。「病気になるわけがない」と思い込んでいたが、突然の心疾患で緊急入院。高額な医療費を前に、家族に助けを求めざるを得なかった。

子供側の気持ち・影響

社会人になったばかりの息子は「車の頭金に」と貯めていたボーナスを、父の入院費として一括で支払うことに。「仕方ないけど、備えておいてほしかった」という本音を口にできず、以降、親と距離を置くようになった。金銭よりも、心の距離ができてしまった。

【事例3】「通帳が見つからない…」認知症の母を前に、家族が動けなかった

背景:親側の事情

資産はそこそこ持っていた67歳の母。しかし、認知症の兆しがあったにもかかわらず、管理は一切自分で抱え込み、「人に見せるのは恥ずかしい」と資産の共有を拒んでいた。結果、施設入居が決まっても、口座・証券の場所が分からず、必要な費用がすぐに出せない事態に。

子供側の気持ち・影響

兄妹は「母の意向を尊重してきたつもりだった」が、いざというときに動けない悔しさと焦りを感じた。費用を立て替える形で兄妹間の不公平感が生まれ、関係が悪化。母の介護が“きっかけ”で、家族の絆まで揺らぎはじめた。

保険や支出の見直しが老後破産対策になる理由

- 毎月の固定費を大きく圧縮できる

- 加入内容が生活と合っていないことが多い

- 高齢期には不要な保障が多く含まれている

- 過去の契約が“お荷物”になっていることも

老後破産を防ぐには、“支出を減らす”という視点がとても重要です。特に、毎月の固定費の中でも大きな割合を占めるのが「保険料」や「不要な契約」です。

たとえば、働き盛りの頃に加入した高額な終身保険や医療保険が、60代以降には過剰な内容になっていることがあります。しかも、長年払い続けているため、「なんとなく継続している」状態になっている方も少なくありません。

このとき、本当に今の生活に合った保障内容かを見直すことが大切です。医療費が不安であれば共済保険などの安価な選択肢もあり、場合によっては解約・減額をしても生活リスクは大きく変わらないことがあります。

また、支出の見直しという点では、サブスクリプション、不要な通信オプション、クレジットカードの年会費など、“使っていないのに払っているもの”が意外と多くあります。これらを整理するだけで、毎月数千円〜1万円の削減につながることもあります。

大切なのは、支出を我慢するのではなく、“ムダに気づいて行動する”という意識です。老後破産を避けるためには、こうした見直しが最も効果的であり、即効性もある対策のひとつと言えるでしょう。

💬 「気づいていなかった固定費のムダ」

続けてる保険、見直したことなかった…。これを機に契約内容を全部チェックしてみようと思います。

まとめ:老後破産は誰にでも発生する“静かな現実”として受け止める

老後破産は、ある日突然やってくるものではなく、時間をかけて少しずつ進行します。

記事で紹介した通り、住宅ローンの残債や収支の把握不足、保険の見直し遅れなど、誰にでも起こりうる選択の積み重ねが、破産リスクを高めます。

特に50代は、会社勤めをしながら老後の生活設計を整える最後の準備期間です。年齢を重ねたあとの生活で「こんなはずではなかった」と後悔しないためには、今この時期に、必要な費用と無駄な支出を明確にしておくことが重要です。

老後破産は遠い問題ではなく、静かに身近に迫ってくるものです。

だからこそ今、正しい情報を知り、実行に移す姿勢が将来の安心につながります。

✅ このまま、何もしない未来でいいですか?

早期退職して得た“自由”が、思いがけず“後悔”に変わることがあります。

この記事に共感したあなたは、きっとどこかで「このままで大丈夫かな…」と感じているはずです。

けれど、大丈夫。今からでもやり直せます。

しかも、“たったひとつの行動”で未来は変えられるんです。

🧾 老後のお金の不安を「数字で可視化」したい方へ

年金、足りる?生活費、もつ?

今すぐ把握しておくことが、最も安心な選択です。

👩💼 お金のことを「優しく学び直したい」方へ

誰にも聞けなかったこと、今なら聞けます。

女性限定・初心者向け・しつこい勧誘なし。

行動するか、何もしないか。

未来を選ぶのは、いまのあなたです。

よくある質問

Q1. 「老後に住宅ローンが残っていたら、生活保護は受けられないの?」

原則として、持ち家やローン残債のある不動産がある場合は、まずその資産を活用または処分するよう指導されます。住宅ローンの残る自宅があると、生活保護の対象にはなりにくいのが実情です。

ただし、例外的に「居住継続がやむを得ない」と判断されれば、一定期間の猶予措置がとられる場合もあります。

詳しくは、お住まいの市町村窓口にご確認ください。

Q2. 「老後資金がどれくらいあれば、生活保護に頼らずに暮らせますか?」

「月額の支出 × 20〜25年分」が基本的な目安ですが、60代・70代の平均的な生活費(夫婦で月20万前後、単身で月13万円前後)とすれば、2,000万〜3,000万円程度の貯蓄や資産があると安心です。

ただし、住居費や医療費、介護費用の有無で大きく変わります。まずは「自分の毎月の支出」を具体的に把握することが第一歩です。

Q3. 「生活保護を受けると、子供や親族に連絡されるって本当?」

生活保護の申請時には「扶養照会(親族への援助要請の連絡)」が行われる場合があります。

ただし、強制的な援助義務ではなく、断ることも可能です。また、最近は本人が望まない場合やDV等の事情があれば「照会なし」で手続きできることもあります。

ケースワーカーや市区町村の福祉担当窓口に相談し、状況をしっかり伝えることが大切です。

Q4. 「保険を解約しないと生活保護は受けられませんか?」

保険の種類によって異なります。解約返戻金がある終身保険や学資保険などは“資産”と見なされるため、原則として解約が求められます。

一方、掛け捨てタイプの保険や団体保険は影響しないことが多いです。

「必要最低限の保障」として認められるかどうか、あらかじめ市区町村の福祉担当窓口で確認するのが安心です。

Q5. 「60代で貯蓄が少なくても、生活保護以外に選べる制度はありますか?」

はい、生活保護以外にも利用できる公的支援は複数あります。例えば:

- 住居確保給付金(家賃の補助)

- 高齢者向け住宅の家賃補助制度

- 社会福祉協議会による生活福祉資金貸付

- 自治体独自の見守り・家事援助サービス

これらは「困窮状態の前段階」で活用できる制度です。早めに情報収集し、必要な支援を受けることで、生活保護に至らずに生活の立て直しが可能になります。

市区町村の福祉担当窓口に相談してください。